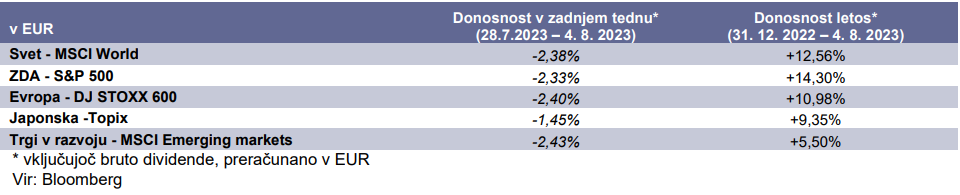

Vlagatelji so prejšnji teden, potem ko je bonitetna agencija Fitch znižala kreditno oceno ZDA, unovčevali dobičke, borznim trgom pa po visoki rasti v letošnjem letu privoščili potreben oddih.

Poletni mir je na borznem parketu v prejšnjem tednu prekinila novica, da je bonitetna agencija Fitch znižala kreditno oceno ZDA iz AAA v AA+. To predstavlja drugo znižanje ocene v zgodovini ZDA, potem ko je podobno odločitev sprejela agencija Standard & Poor’s avgusta 2011. Visoka zadolženost ZDA sicer ni nič novega, vendar pa znižanje ocene s strani agencije Fitch osvetljuje poslabšujoči se fiskalni izgled države. Kot razloge za znižanje kreditne ocene je Fitch navedel poslabšanje fiskalnih razmer, visoko in naraščajoče breme državnega dolga ter znižano fiskalno zaupanje zaradi ponavljajočih se zastojev pri določanju zgornje meje dolga. Čeprav se je zadolženost ZDA, merjeno z razmerjem med dolgom in BDP, od leta 2008 občutno dvignila (s 60 % v letu 2008 na 130 % v letu 2020, letos pa umirila pri 118 %), znašajo obresti za poplačilo dolga, kljub agresivnim dvigom obrestnih mer s strani ameriške centralne banke v zadnjem letu, približno 2 % (glede na BDP) in so nižja kot v 80. in 90. letih prejšnjega stoletja. Skrb za naprej tako vzbujajo predvsem višji trenutni nivoji obrestnih mer, ki pomenijo dražje refinanciranje obveznosti.

Zaskrbljujoče je tudi nenehno naraščanje državnega dolga, ki bo verjetno v prihodnje obravnavano s kombinacijo povišanja davkov in zmanjšanja izdatkov. Kljub temu ostajajo ameriške obveznice pomembno svetovno zatočišče, znižanje kreditne ocene pa je bolj kot za resnično skrb služilo kot izgovor kratkoročnim vlagateljem za unovčevanje dobičkov po visoki rasti na delniških trgih v letošnjem letu.

Po modelu Atlanta Fed-a, ki zbira aktualne podatke, se ameriškemu gospodarstvu za tretje četrtletje napoveduje skoraj 4 % rast, kar je občutno več od pričakovanj analitikov pri 1,5 %. Stabilnost zaposlitev in rast dohodka pa predstavljata ključni podpori za odpornost gospodarstva v letošnjem letu. V juliju je ameriško gospodarstvo ustvarilo 187.000 novih

delovnih mest, kar je sicer nekoliko manj od pričakovanj, kljub temu pa se je stopnja brezposelnosti znižala na najnižjo raven v zadnjih 50-ih letih (3,5 %), medtem ko so plače še malenkost porasle. Trg dela se počasi ohlaja, kar je tudi pričakovan scenarij mehkega pristanka ameriškega gospodarstva, rast plač pa še vedno predstavlja skrb za Fed. Nov

dvig obrestnih mer v septembru tako ostaja na mizi, vsa pozornost bo zato usmerjena na podatke o inflaciji v prihodnjem tednu, ki bodo ključni pri oblikovanju pričakovanj glede nadaljnje politike Fed-a.

Tudi na stari celini so borzni trgi prejšnji teden zaključili pri nižjih vrednostih. Višje zahtevane donosnosti ameriških obveznic in objave poslovnih rezultatov nekaterih evropskih podjetij so zmanjšale navdušenje vlagateljev po bolj tveganih naložbah. Letna inflacija se je v evroobmočju julija še dodatno upočasnila (na 5,3 %), a še vedno ostaja daleč nad 2 % ciljem evropskih centralnih bankirjev. Potem, ko je gospodarstvo evroobmočja v prejšnjih dveh četrtletjih beležilo krčenje ali stagnacijo, pa se je v drugem četrtletju okrepilo za 0,3 % na četrtletni ravni. Kljub ugodnim podatkom pa napovedi nabavnih managerjev za tretje četrtletja ne kažejo tako spodbudnih rezultatov. Indeks aktivnosti v storitvah in proizvodnji se je v juliju rahlo znižal (na 48,6), kar kaže na nadaljnjo krčenje gospodarske aktivnosti.

Oglasna vsebina; naročnik NLB Skladi, d.o.o.